Le baromètre Ciméa de janvier 2020

Les marchés attendaient de longue date un accord entre les US et la Chine. C’est chose faite, du moins c’est une première étape. Les actifs risqués ont donc continué leur progression, dépassant les records historiques pour de nombreux indices.

L’allocation tactique

ACTIONS : le rallye de fin d’année a bien eu lieu !

Le cocktail banques centrales accommodantes, atténuation des tensions politiques et macro-économie enfin positive a poussé les actifs risqués sur les plus hauts. Les actions émergentes (+7% pour le MSCI EM) sont les plus performantes, boostées par les perspectives d’une désescalade dans la guerre commerciale sino-américaine. Les actions américaines gagnent plus de +3% et affichent de nouveaux records historiques. Les actions européennes sont les plus à la traine avec tout de même une performance proche de +1% selon les indices. En France, le CAC40 a franchi la barre symbolique des 6000 points, une première depuis 12 ans.

En Europe justement, les secteurs défensifs comme les Telecoms, sous performent très largement le marché. A l’inverse, les secteurs plus agressifs comme les secteurs cycliques ou les banques surperforment. Les petites capitalisations rebondissent fortement (+4%) soit une surperformance par rapport aux grandes capitalisations, plus vue depuis un an.

OBLIGATIONS : hausse des taux

Des chiffres économiques en amélioration, un discours plus attentiste des banquiers centraux et une hausse des actifs risqués ont pesé sur les obligations. Ainsi les taux à 10 ans américains montent de 0,14% pour atteindre 1,92% (les obligations baissent lorsque les taux montent). Le 10 ans allemand a lui aussi monté de 0,17% pour atteindre -0,19%. Il reste ancré en territoire négatif.

Les obligations d’entreprises ont continué leur belle progression avec un resserrement des primes de risque (i.e. spread de crédit).

MATIÈRES PREMIÈRES : sous l’influence de la géopolitique

Toute fin décembre, la tension déjà palpable entre les US et l’Iran devient concrète avec des frappes aériennes de part et d’autre en Irak. En conséquence, le pétrole grimpe de +10% pour le WTI. L’or, valeur refuge par excellence, profite des tensions pour s’adjuger presque +4%. Les autres matières premières ne sont pas en reste puisque le cuivre grimpe de +5% et le blé de presque +3%.

Macro-économie

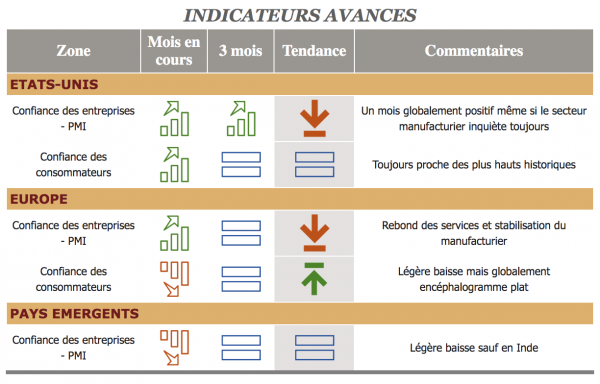

Source : Partenaire EOS ALLOCATIONS – Conseil indépendant en allocation d’actifs

Il y a du mieux sur la macro-économie. Certes, les indicateurs sont sur des niveaux bas mais on assiste à une stabilisation du secteur manufacturier qui inquiétait tant jusque-là. Les services rebondissent. La tendance est tout de même difficile à cerner surtout sur la confiance du consommateur.

Ces nouvelles sont un point positif car il faut se rappeler qu’il y a un an les marchés s’attendaient à une récession.

Préconisations

| Général

Les indicateurs avancés plaident pour une stabilisation voire un rebond de l’économie, c’est un point positif. Toutefois, les valorisations commencent à être complaisantes et surtout le consensus est très optimiste.CONCLUSION : Neutre. Ce n’est ni le moment d’acheter, ni le moment de vendre. Nous attendrons une baisse des marchés pour nous renforcer. |

|---|

|

Actions |

Obligations Souveraines

• Pays développés : rester à l’écart• Pays émergents : rendements attractifs mais la crise argentine remet de la tension sur le segment.

|

|---|

|

Obligations Entreprises |

Matières Premières

• Si le cycle s’essouffle, la classe d’actifs est à risque.• Les rendements réels négatifs sur les pays développés sont un facteur de soutien à l’or. La résistance moyen terme a été cassée, ce qui est positif. |

|---|

À surveiller

- Tensions Iran-US

Donald Trump annonce ne pas vouloir d’escalade… tout en durcissant les sanctions.

- Brexit

Les négociations ne font que commencer…

- Résultats des entreprises

Les attentes pour 2020 (+8 à 10% de croissance des bénéfices des entreprises en Europe et aux US) peuvent paraitre élevées. Une attention particulière sera donnée aux publications des prochaines semaines.