Le baromètre financier Ciméa Patrimoine – Août 2020

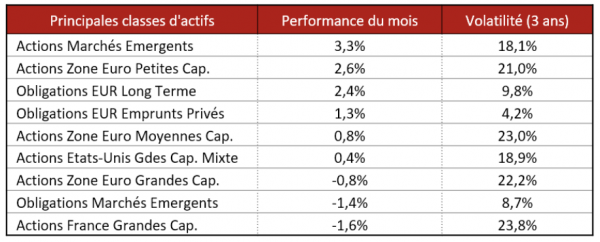

Le mois de juillet a été un mois très hétérogène voire contre intuitif. Les actions sont fortement montées dans les émergents et aux US mais ont baissé en Europe. Les obligations d’entreprises ont fait du sur place, voire baissé. Globalement, le mois a été positif pour les classes d’actifs à risque alors même que la pandémie de coronavirus battait son plein, notamment aux US. À noter une glissade de près de -5% du billet vert face à l’Euro mais aussi face aux autres grandes devises.

L’allocation tactique

Source : Partenaire EOS ALLOCATIONS – Conseil indépendant en allocation d’actifs

« Les informations présentées ici ont un caractère exclusivement indicatif. Elles ne constituent pas un conseil en investissement. Les informations n’ont aucune valeur contractuelle et la responsabilité de Ciméa Patrimoine ne saurait être mise en cause en raison de son contenu. Les performances passées ne préjugent pas des performances futures.

Les investissements présentent notamment un risque de perte en capital. Il convient de vous rapprocher de vos conseillers financiers, juridiques et fiscaux qui procéderont à une analyse de votre situation. ».

ACTIONS : les cycliques à la peine

Les actions US engrangent un mois supplémentaire de hausse, le S&P gagne +5,51%, il est vrai, tiré par les GAFAM (Google, Amazon, Facebook, Apple, Microsoft) peu affectées par la crise. Le S&P500 est à nouveau en territoire positif depuis le début de l’année, malgré la résurgence du virus aux Etats-Unis. Mais ce sont bien les pays émergents qui offrent la meilleure performance avec +8,42% pour le MSCI EM, bien aidés par la chute du billet vert (traditionnellement, les émergents montent quand le dollar baisse).

Une fois de plus les valeurs dites «croissance» (sociétés dont la croissance des bénéfices est supérieure à celle du marché) sur performent très largement les valeurs «value» (actions décotées, délaissées par le marché). Le style croissance grimpe de +0,46% dans un marché en baisse alors que le «value» baisse de -4,11%. Les secteurs cycliques comme l’énergie (-8,87%) et les financières (-3,47%) souffrent mais les telecoms (secteur acyclique) également (-5,48%).

Les petites capitalisations (+1%) surperforment les grandes (-1,95%) pour le 4ème mois d’affilée.

OBLIGATIONS : des taux souverains de plus en plus bas

Alors même que les États ont animé le marché en lançant des émissions afin de se renflouer, les taux obligataires n’ont eu de cesse de baisser. Les investisseurs ne croient donc ni à un retour de l’inflation, ni à un arrêt des plans de rachats massifs de la part des banques centrales. Les taux à 10 ans français baissent de -0,08% pour atteindre -0,20%. Même mouvement en Allemagne. Le Bund est désormais à -0,50%. Aux Etats-Unis, les taux à 10 ans atteignent un plus bas historique à +0,55%.

Sur le front des obligations d’entreprises, les rendements sur les obligations les mieux notées se sont contractés (les obligations sont donc montées) alors que qu’ils sont restés stables sur les obligations les moins bien notées (High Yield).

MATIÈRES PREMIÈRES : les métaux en fusion

Baisse des taux, baisse du billet vert, reprise de la pandémie, tensions Chine-US… il n’en fallait pas plus pour voir l’or bondir, proche de son record absolu et de la barre psychologique des $2000 l’once. Le métal jaune gagne quasiment +10% sur le mois. Les autres métaux ne sont pas en reste stimulés par la baisse du dollar et les bons chiffres économiques chinois. Le zinc s’adjuge +13,63%, le nickel + 7,54% et le cuivre +5,7%.

Le pétrole n’est pas en reste et grimpe de +5,22% pour le Brent de mer du Nord et de +2,55% pour le WTI américain.

Macro-économie

Source : Partenaire EOS ALLOCATIONS – Conseil indépendant en allocation d’actifs

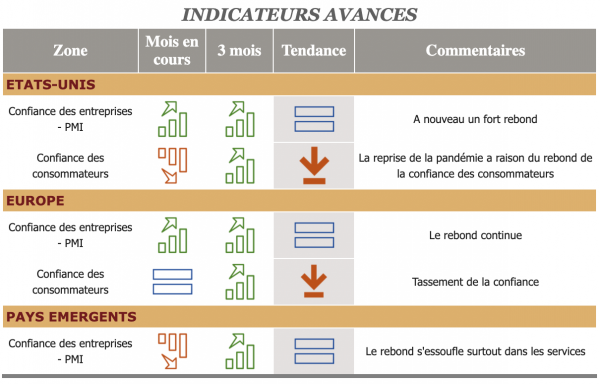

La plupart des statistiques publiées ont été meilleures qu’attendues du moins celles concernant le mois de juin. Seul bémol, les émergents, où le rebond semble s’essouffler. Les chiffres de PIB du T2 ont, quant à eux, été catastrophiques. Le PIB US s’est contracté de de -33% en rythme annualisé, celui de la zone Euro de -36% et celui du Royaume-Uni de -60% !!! Attention ces chiffres sont des chiffres annualisés du 2ème trimestre (globalement la baisse du T2 multipliée par 4). Le 3ème trimestre devrait marquer un rebond mais on parle tout de même de la pire récession depuis la seconde guerre mondiale. A l’inverse, la Chine, sortie plus rapidement de la crise sanitaire, enregistre un rebond de +3,2% de son PIB.

Malgré tout, les indicateurs avancés rebondissent fortement, laissant augurer d’un bon T3… si la pandémie n’accélère pas.

Préconisations

| Général

La macro-économie continue de rebondir même si un essoufflement est perceptible aux US et dans les émergents. La pandémie bat son plein…sans affecter les marchés, dopés par les plans de relance et la liquidité.CONCLUSION : Attente. Dangereux de ne pas être investi mais tout aussi dangereux de l’être en totalité … |

|---|

| Actions

|

|---|

| Obligations Souveraines

• Pays développés -> rester à l’écart.• Pays émergents : rendements attractifs mais le segment est plus fragile que celui des pays développés donc risqué en temps de crise. |

|---|

|

Obligations Entreprises |

|---|

| Matières Premières

• Tensions géopolitiques + Coronavirus + Taux de rendement réels négatifs = environnement favorable à l’or. |

|---|

À surveiller

- Trump

Plus l’élection va approcher, plus le président sera imprévisible (ou pas) notamment sur la Chine.

- Pandémie/Économie

Pour l’instant les marchés font fi de la reprise de la pandémie, notamment aux Etats-Unis, pour combien de temps ?

Pour décrypter l’actualité financière du moment et faire les meilleurs choix en termes d’investissements, contactez nos experts Ciméa Patrimoine :